L’andamento dell’economia globale (con tutti i rischi e le tensioni connesse) e l’approccio alla politica monetaria della SNB (Swiss National Bank) saranno ancora i due driver principali che guideranno l’andamento futuro del Franco Svizzero.

E’ necessario considerare questi due fattori per fare previsioni sul cambio Euro Franco Svizzero, così come per avventurarsi in previsioni sul cambio Dollaro Franco Svizzero.

Leggere il passato per le previsioni franco svizzero

Il primo fattore da tenere a mente è che il Franco Svizzero è considerato il “porto sicuro” (bene rifugio) degli investitori. Questo per via della solidità economico-finanziaria della Svizzera e della sua tranquillità politica.

Questo vuol dire che quando il mondo trema, i trader “corrono” a rifugiarsi in Svizzera.

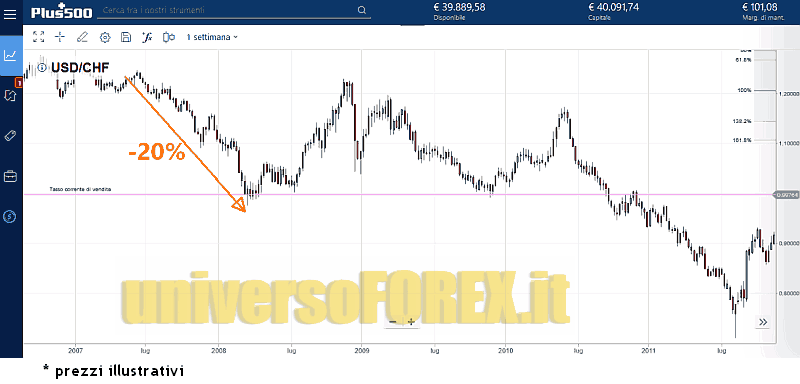

Un esempio eclatante fu dopo la grande crisi mondiale del 2007, quando il mercato fu inondato di acquisti sulla valuta svizzera, tanto che in brevissimo tempo il cambio EurChf scese del 31%, mentre il cambio UsdChf scese del 20% (come vediamo nell’immagine qui in basso tratta dalla wetrader di Plus500 CfD).

Valuta rifugio e lo shock del 2015

Lo status di “valuta rifugio” del Franco CHF, crea all’economia Svizzera dei vantaggi ma anche grandi svantaggi.

Infatti un franco troppo forte rappresenta un danno per l’economia Nazionale, che dipende fortemente dalle vendite di beni e servizi all’estero (valgono oltre il 70% del PIL).

Se il Franco si apprezza, le rende più costose e finisce per farle andare giù e deprimere tutta l’economia del Paese.

La Banca nazionale Svizzera deve quindi controllare che la sua valuta sia sempre equilibrata rispetto ad euro (EurChf) e dollaro (UsdChf).

Proprio per questo motivo, vista che la grande crisi stava facendo volare troppo il Franco Svizzero, nel 2011 la SNB intervenne per mettere un freno all’apprezzamento della sua valuta, introducendo il rapporto di cambio fisso con l’euro attorno a 1,20.

Questo scenario è rimasto invariato fino al 15 gennaio 2015, quando senza alcun preavviso la SNB ha posto fine al tasso di cambio fisso con l’euro. Così, all’improvviso, da un giorno all’altro…

La mossa provocò un vero shock e un’ondata travolgente di acquisti sul franco. Ci fu il conseguente tracollo del cambio EurChf, che in sole 24 ore è precipitato da 1,20 a 0,85 (per molti hedge fund e trader è stato un giorno drammatico).

Dal 2015 ad oggi…

Da allora le cose sono però cambiate. Quel tracollo è durato poco, e la Banca Nazionale Svizzera si impegna (grazie a interventi su mercato) affinchè il cambio EurChf viaggi tra 1,05-1,10, mentre il cambio UsdChf rimanga attorno alla parità (1:1) con un range compreso tra 0,95 e 1,02.

Quando il cambio con una di queste due valute si avvicina alle soglie limite (superiori o inferiori), la BNS interviene per modificarne la rotta.

Le mosse della Banca centrale svizzera

Per fare previsioni sul Franco Svizzero, come abbiamo detto all’inizio bisogna considerare anzitutto la politica monetaria della SNB.

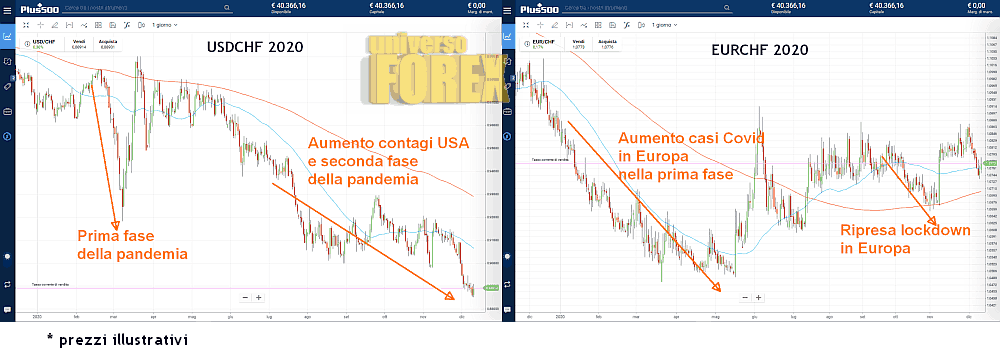

Quando è scoppiata la pandemia nel 2020, la crisi economica globale ha spinto il franco svizzero, conosciuto da tutti come valuta rifugio.

Il rally del CHF contro euro e dollaro lo spinse verso quelle famose “barriere” di cui avevamo parlato poco fa.

Possiamo vedere questa situazione eclatante nella immagine tratta dalla piattaforma di investimento Plus500 CfD.

_

_

La BNS si trovò in una situazione difficilissima: non poteva abbassare i tassi per svalutare il franco, perché avrebbe scoraggiato gli investitori esteri, innescando così una fuga di capitali. Ma al tempo stesso non poteva alzarli, perché avrebbe rinforzato ulteriormente il franco.

La BNS si è così mossa sul filo del rasoio fino al 2022, quando s’è affacciato un doppio problema: l’inflazione galoppante e lo scoppio della guerra in Ucraina (che ha provocato un fortissimo shock sui prezzi dell’energia).

Come tutte le banche centrali, anche la Banca Nazionale Svizzera ha dovuto pensare principalmente a contenere la corsa dell’inflazione, alzando progressivamente i tassi fino all’1,75% nel corso del 2023.

Mesi dopo, con l’inflazione di nuovo in calo e la necessità di stimolare l’economia, ha cominciato a tagliarli fino a riportarli allo 0,5% nel mese di dicembre 2024.

Previsioni euro-franco e dollaro-franco svizzero

Questo breve quadro della situazione passata e presente, ci consente di fare delle congetture circa il futuro.

E allora dove ci conducono le previsioni 2025 sul cambio Euro-Franco Svizzero? E cosa possiamo dire riguardo alle previsioni sul cambio Dollaro-Franco Svizzero?

Quali fattori incideranno?

IL CONTESTO GLOBALE. Anche in futuro molto dipenderà dalle turbolenze del mercato e allo status di “valuta rifugio” della moneta elvetica, che rimarrà sempre un asset privilegiato da chi cerca sicurezza. L’evoluzione dell’economia globale (riguardo inflazione e recessione) peserà ancora sul sentiment degli investitori.

IL CONTESTO MACRO SVIZZERO. Questi discorsi si intrecciano anche con ciò che accade sul fronte interno. L’economia svizzera non è stata immune al Covid, e subito dopo ha vissuto un insolito periodo di inflazione al rialzo (fino al 3,4%). I problemi della crescita economica e dell’inflazione troppo alta stanno rientrando gradualmente, ma comunque la BNS ha margini di manovra ristretti, perché non può permettersi il lusso di far apprezzare troppo il Franco Svizzero, perché penalizza le esportazioni che come detto rappresentano il 70% del PIL elvetico. Fattori che incidono notevolmente sul CHF.

LA POLITICA MONETARIA. Dopo le strette fatte ne biennio 2022-2023, la SNB ha cominciato a effettuare i primi tagli al costo del denaro nel 2024, per dare sostegno all’economia. Ma la BNS deve agire sempre con moderazione, perché non deve rendere il franco troppo forte.

| Broker e piattaforma | Deposito MINIMO | Note rilevanti | Recensione Broker | Inizia a fare Trading |

|---|---|---|---|---|

PLUS500 (Webtrader +500) | 100 euro | SPREAD ESTREMAMENTE COMPETITIVI Disponibili Opzioni CFD Accetta PostePay e PayPal DEMO GRATIS Strumenti avanzati per il risk management | Recensione Plus500 | Visita 82% di conti di investitori al dettaglio perdono denaro a causa delle negoziazioni in CFD con questo fornitore. Valuti se può permettersi di correre questo alto rischio di perdere il proprio denaro |

XTB (XStation) | scelta libera | Piattaforma innovativa xStation Oltre 5800 asset disponibili (forex, azioni, indici, commodities, ETF, crypto) Trading su Azioni/ETF Reali a 0% commissioni Servizio Market Updates e Idee di trading Trading su Azioni Frazionate SCALPING consentito WEBINAR GRATUITI (vedi calendario) | Recensione XTB | Visita69-83% dei conti degli investitori retail perde denaro negoziando CFD con questo broker |

Markets (MarketsX e MetaTrader) | 100 euro | 1) Grafico live di TradingView con oltre 400 strumenti e riconoscimento dei pattern 2) Servizio Trading Insights 3) Accetta PAYPAL | Recensione Markets.com | Visita 74,2% dei conti degli investitori retail perde denaro negoziando CFD con questo broker |

Dukascopy (JForex, MetaTrader) | 100 euro | Piattaforma ultrainnovativa JForex Conto ECN con spread ridotti a partire da 0 pips SCALPING consentito Stop loss garantiti, controllo dello Slippage | Recensione Dukascopy | Visita |

eToro (eToro WebTrader) | 100 $ | Possibilità di diventare Popular Investor e guadagnare fisso fino al 2% del AUM Copy trading, social trading Investimenti a medio/lungo termine con i Copy Portfolio Conto demo gratis | Recensione eToro | Visita 51% dei conti degli investitori retail perde denaro negoziando CFD con questo broker |

AvaTrade (AvaTrader, Metatrader) | 100 euro | Disponibili Opzioni Vanilla SCALPING consentito Servizio di copy trading Piattaforma per il trading automatico Conti con spread fissi a partire da 0,9 pip | Recensione AvaTrade | Visita |

XM group (Metatrader) | 5$ | Disponibile conto a ZeroSpread Segnali di trading SCALPING consentito Zero commissioni: spese di trasferimento a carico del broker | Recensione Xm.com | Visita |