Ogni situazione di mercato richiede l’utilizzo di specifici indicatori. Ce ne sono alcuni più efficaci quando il mercato sta vivendo un TREND, e altri che invece sono più efficaci quando il mercato non sta vivendo una fase di trend.

Gli INDICATORI LAGGING sono quelli che servono a farci seguire il trend, ed “avvertirci” quando si sta esaurendo così da farci uscire dal mercato.

In questo articolo cercheremo di capire come utilizzali, e tra poco ti forniremo anche un elenco dei lagging indicators più utilizzati.

Prima però ti dobbiamo far comprendere perché sono importanti, così li potrai utilizzare nel modo corretto…

Cosa sono gli INDICATORI LAGGING

L’espressione “lagging indicators” si traduce letteralmente in “indicatori tardivi”, perché il loro scopo è seguire un movimenti di trend dei prezzi quando questo si è già manifestato (quindi in modo tardivo, ma più sicuro).

Proprio questo li differenzia dagli indicatori leading, che invece provano ad anticipare la nascita di un trend.

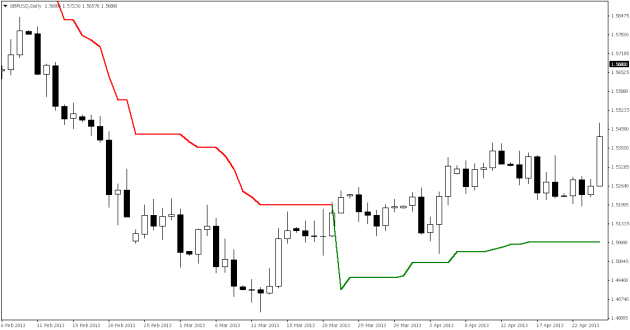

Per chiarire il concetto facciamo una considerazione, sfruttando questa immagine grazie a una famosa piattaforma di investimento online.

(Fonte grafica: piattaforma di investimento )

Questa immagine ci mostra che il mercato non si muove mai in modo costante. Ci sono fasi di trend più o meno decise (al rialzo o ribasso) che si alternano a fasi in cui i prezzi ristagnano.

Ogni investitore desidera entrare in un mercato e beccare un trend, cavalcandolo finché è possibile. Del resto uno dei concetti più noti in ambito finanziario è “Trend is Your Friend” (il trend è tuo amico).

Però capire quando sta per cominciare un nuovo trend è complicato, e c’è sempre il rischio di credere che stia cominciando un nuovo trend mentre invece non è così, finendo per prendere una cantonata e perderci dei soldi.

In questo caso ci vengono in soccorso gli INDICATORI LAGGING, che ci segnalano quando un trend è GIA’ COMINCIATO. Seguono quindi la tendenza dei prezzi solo quando s’è già mossa verso una direzione ben definita.

Per questo motivo si parla di “indicatori tardivi”.

Quali sono gli INDICATORI LAGGING più affidabili

Ci sono moltissimi indicatori che fanno parte della famiglia “lagging”, ovvero quelli che forniscono dei segnali soltanto dopo che il nuovo trend è iniziato.

Adesso vediamo una lista dei più noti e utilizzati…

Vantaggi e svantaggi degli INDICATORI LAGGING

Da quanto abbiamo detto finora, si comprende che gli indicatori lagging favoriscono un approccio più sicuro agli investimenti, giacché non cercano di prevedere il mercato in anticipo, ma lo assecondano.

Questa maggior sicurezza tuttavia comporta lo svantaggio di farci muovere a cose ormai fatte: le entrate a mercato non potranno mai essere perfettamente tempestive, e quindi la parte iniziale del trend verrà sprecata.

Tuttavia, ricordiamo un principio assoluto degli investitori di successo: “One good trend pays for all the whipsaws”, ovvero che basterà seguire un solo trend molto sostenuto per ripagarsi di tante piccole entrate malriuscite o tardive.

Guarda questo esempio concreto, sfruttando l’indicatore ZigZag (uno dei più tradizionali indicatori lagging) sulla nostra piattaforma di trading…

(Fonte grafica: piattaforma di investimento )

Osservandolo, pensa a che profitti si possono ottenere riuscendo a cavalcare uno di quei due trend finali. Anche se entrassimo in ritardo nel trend, i profitti sarebbero davvero grossissimi.

Ed è proprio a questo che puntano gli indicatori lagging.

Il settaggio degli indicatori lagging

Un errore che spesso si commette, è quello di ritenere che a prescindere dal tipo di asset che si studia e dalla fase di mercato, si possano usare sempre gli stessi parametri dell’indicatore lagging.

In realtà bisogna fare sempre le opportune valutazioni caso per caso, specialmente riguardo al parametro più importante, che è quello del periodo di riferimento, il cosiddetto time frame trading.

Se si prende come riferimento un periodo troppo ampio si avranno pochissimi falsi segnali ma anche un maggiore ritardo nel segnalarci i trend.

Al contrario, periodi di riferimento brevi ci consentiranno entrate in trend molto tempestive, ma purtroppo ci esporranno a tanti falsi segnali (in pratica molti dei trend segnalati in realtà non lo sono).

Possiamo vedere quanto incide la scelta del parametro nell’esempio sottostante sulla nostra piattaforma.

(Fonte grafica: piattaforma di investimento )

Come puoi vedere, se impostiamo l’indicatore ADX con periodo 14 avremo molte più oscillazioni e diversi falsi segnali, mentre l’ADX a 28 periodi che abbiamo usato a destra, oscilla di meno ma ci propone segnali molto più tardivi.

Purtroppo non si può definire un periodo ottimale che valga sempre e comunque, tutto infatti dipende dal tipo di mercato sul quale tradare, le cui condizioni potrebbero cambiare da asset ad asset.

Conclusioni

Come abbiamo detto, gli indicatori lagging hanno l’indiscusso pregio di identificare le tendenze, rendendoci possibile sfruttare un trend anche per molto tempo. Per tale ragione questo tipo di indicatori può risultare enormemente profittevole (oltre che facilmente utilizzabile).

Tuttavia, hanno il difetto di farci entrate solo in modo tardivo nel mercato, cioè quando il trend è già cominciato.

E’ comunque sempre indispensabile peraltro utilizzare questi indicatori in tandem con altri strumenti quali trendlines, supporti e resistenze, oscillatori, per cercare di evitare i falsi segnali.

In questo modo si potrà costruire un trading system efficace.

Buon trading!