Uno degli strumenti più utilizzati dai trader è l’indicatore ROC (Rate of Change), che fa parte della categoria degli indicatori leading, ovvero quelli che cercano di segnalare in anticipo la nascita di un trend.

La capacità di anticipare la nascita di un trend è preziosissima per ogni trader, e proprio per questo il ROC è uno degli indicatori più utilizzati.

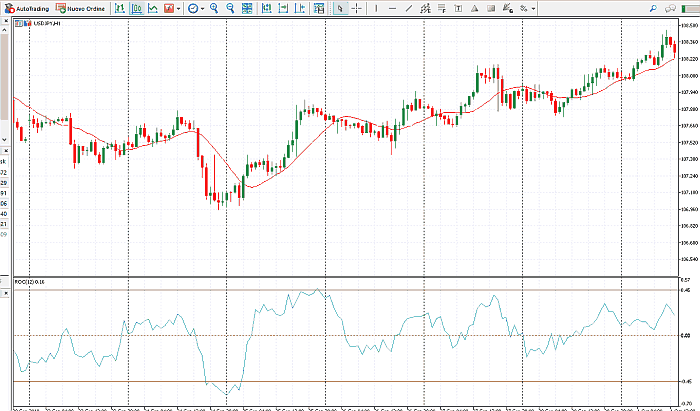

Ti facciamo vedere subito come si presenta il ROC (Rate of Change) sfruttando una famosa piattaforma di investimento…

(Fonte grafica: piattaforma di investimento )

Dal punto di vista grafico, il “rate of change” si presenta come un OSCILLATORE CHE FLUTTUA ATTORNO ALLA LINEA DELLO ZERO, e può assumere sia un valore positivo che uno negativo.

Come vedremo tra poco, l’oscillatore ROC si darà importanti indicazioni operative sia quando assume valori molto alti o molti bassi, sia in quelle circostanze in cui l’andamento del ROC va in direzione diversa da quello del prezzo (divergenza).

Come si utilizza il ROC

Come abbiamo detto, il ROC (Rate of Change) fa parte della categoria degli indicatori leading, e più precisamente rientra nel gruppo degli indicatori leading di Momentum.

Questo tipo di indicatori analizza i cambiamenti di prezzo dell’asset durante un certo periodo, per vedere se la forza di un trend si sta esaurendo.

Quando questo succede, è possibile che il trend stia per invertire la rotta.

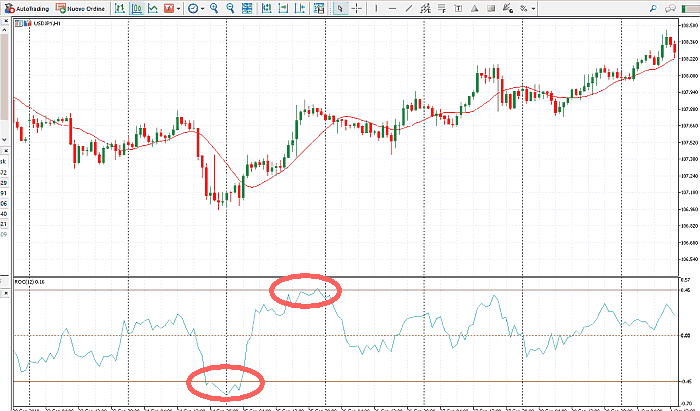

Vediamo a tal proposito un esempio sulla nostra piattaforma piattaforma di investimento .

Come puoi vedere, nelle due aree in cui l’indicatore Rate Of Change raggiunge valori estremi (prima molto basso e poco dopo molto alto), la tendenza che prima era in atto si affievolisce. Anzi, nel primo caso addirittura c’è una inversione del trend.

ATTENZIONE. Questo non vuol dire che ogni volta che il ROC va molto in alto o molto in basso ci sarà una fine del trend. No, sarebbe troppo facile.

E allora come si sfrutta l’indicatore ROC?

Ci sono due modi diversi di utilizzarlo, che adesso andiamo a vedere…

…i segnali del ROC: attraversamento dello ZERO + zone di ipercomprato/ipervenduto

Il primo modo di sfruttare l’indicatore ROC avviene in due distinte fasi: una definisce l’ENTRATA SUL MERCATO, l’altra definisce il momento di USCITA DAL MERCATO.

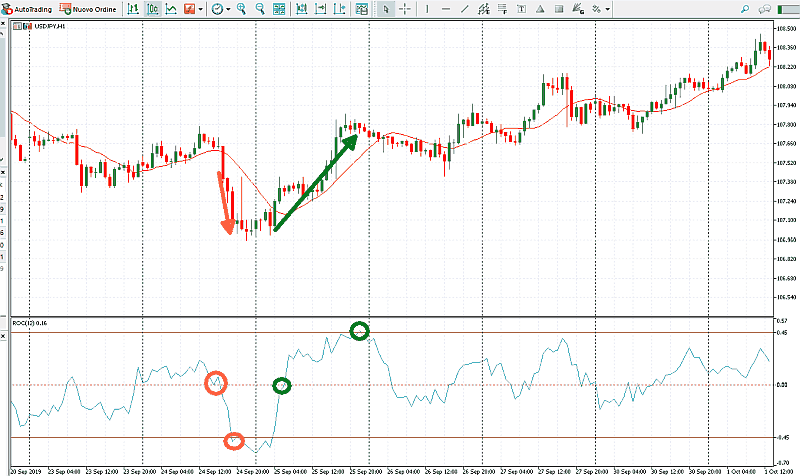

Spieghiamo come si fa aiutandoci con un esempio grafico sulla nostra piattaforma .

Per l’ENTRATA SUL MERCATO si guarda l’attraversamento della linea dello ZERO. Più precisamente, entriamo COMPRANDO quando l’indicatore ROC supera dal basso in alto la linea dello zero, mentre entriamo VENDENDO quando l’indicatore la attraversa dall’alto verso il basso.

Per l’USCITA SUL MERCATO si guarda quando il ROC entra in area ipervenduto/ipercomprato, oppure se c’è un ritorno all’indietro con riattraversamento della linea dello ZERO.

Come vediamo nell’esempio su , il primo circoletto arancione evidenzia la zona di attraversamento della linea dello zero, che ci segnala di entrare al mercato al ribasso. Il secondo circoletto arancione evidenzia invece il momento in cui il ROC entra nella zona di ipervenduto, suggerendoci di uscire dalla posizione. Avremmo ottenuto un profitto.

Nell’esempio sulla piattaforma abbiamo un alto segnale poco dopo, evidenziato da due cerchietti verdi: ingresso BUY al primo circoletto verde, uscita al secondo. Anche qui un profitto.

BISOGNA PERO’ ANDARCI CAUTI. Anche se tutto sembra funzionare benissimo, non è proprio così (proprio per questo preferiamo il secondo modo di utilizzare il ROC, che esamineremo a breve). Vediamo perché…

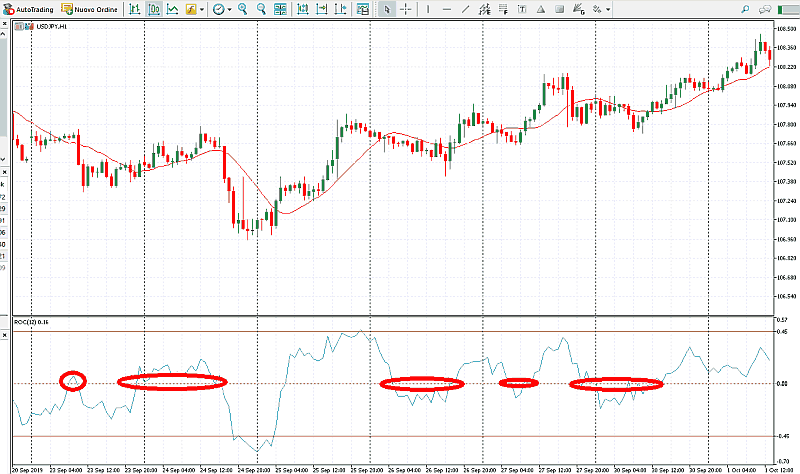

Entrare a mercato quando c’è l’attraversamento infatti ci espone a molti falsi segnali, perché spesso il ROC torna indietro e riattraversa lo ZERO, come vediamo riproponendo la stessa immagine di sopra…

(Fonte grafica: piattaforma di investimento )

Stavolta abbiamo evidenziato in rosso i punti in cui saremmo entrati a mercato con l’attraversamento dello ZERO, ma poco dopo saremmo usciti a causa del riattraversamento dello ZERO.

E’ evidente dall’esempio che ci sono troppi ingressi a vuoto…

Inoltre c’è un grosso problema che abbiamo accennato poco fa: i livelli dove il ROC assume valori estremi (ipervenduto/ipercomprato) possono essere variabili a seconda dell’asset. Dovresti quindi anzitutto osservare l’andamento dell’indicatore in passato, e solo dopo stabilire quali sono i livelli più affidabili di ipervenduto/ipercomprato.

Come vedi ci sono troppe complicazioni, che rischiano di rendere molto inefficace la nostra strategia.

Per questo preferiamo l’altro sistema di utilizzare il ROC… le divergenze.

I segnali del ROC tramite le DIVERGENZE

Il modo più efficace e affidabile di ottenere dei segnali dal ROC sono quelli derivanti dalla divergenza tra l’andamento dell’indicatore ROC e l’andamento dei prezzi.

Anche se questo metodo fornisce meno segnali, si tratta di quelli più affidabili.

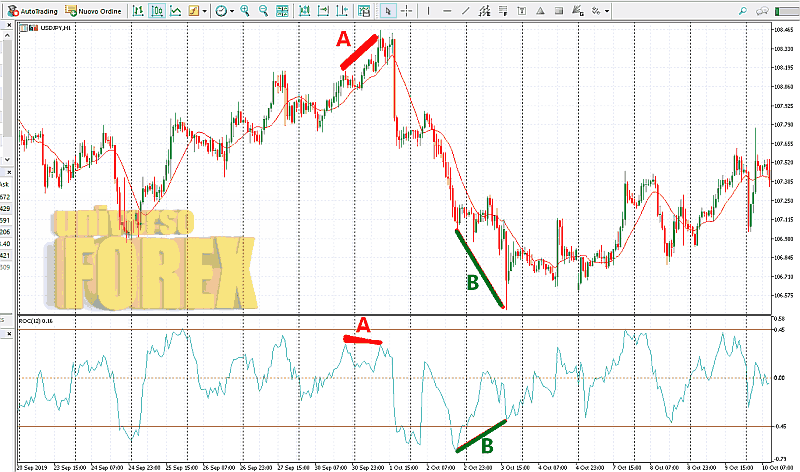

Utilizziamo un altro screenshot tratto dalla nostra piattaforma di trading…

(Fonte grafica: piattaforma di investimento )

Si presentano due situazioni (A e B) nel giro di breve tempo.

Nel primo caso i prezzi continuano a salire, mentre il ROC evidenzia due picchi successivi decrescenti. Chiaro segnale di possibile esaurimento o inversione del trend.

E poco dopo effettivamente il trend cambia rotta.

Nel secondo caso su accade il contrario: i prezzi continuano un trend discendente, mentre il ROC crea due picchi crescenti. Un altro chiaro segnale di possibile esaurimento o inversione del trend, per cui se siamo nel mercato è meglio uscire, se invece non ci siamo ancora dentro, dobbiamo tenerci pronti perché potrebbe presto svilupparsi un’occasione di profitto.

Buon trading!

APPENDICE: Formula del ROC (rate of Change)

A titolo accademico, vi riportiamo anche il calcolo del ROC.

Si fa confrontando il prezzo attuale con il prezzo di “n” periodi passati, secondo la formula seguente:

Roc = ((P-Pn)/Pn)*100

…dove:

P indica l’ultima chiusura;

Pn indica la chiusura di “n” periodi fa.

Si noti che il valore viene moltiplicato per 100 solo a fini grafici, perché in questo modo si ottiene un valore che fluttua attorno alla linea dello zero.

I periodi di tempo più comuni sono il ROC a 12 giorni o 25 giorni per compravendite a breve/medio termine, e il ROC a un anno (255 giorni) per l’analisi di lungo termine.