Tra le varie strategie più conosciute dai trader di tutto il mondo, una delle più famose è il metodo Fibonacci, che sfrutta il concetto di ritracciamento (…lo spiegheremo a breve).

Si tratta di una strategia universale, visto che si può utilizzare nel trading su forex, azioni, indici, commodities, ecc.

Questo sistema di analisi tecnica si fonda sulla serie numerica scoperta dal matematico italiano Fibonacci (1, 2, 3, 5, 8, 13, ecc ecc), che applicata al trading consente di individuare delle zone di SUPPORTO e RESISTENZA molto efficaci.

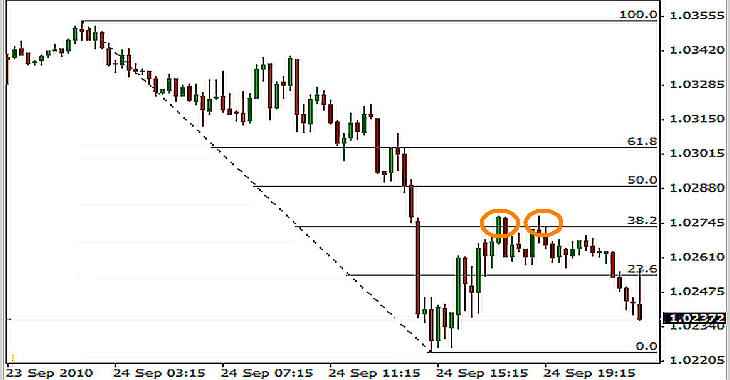

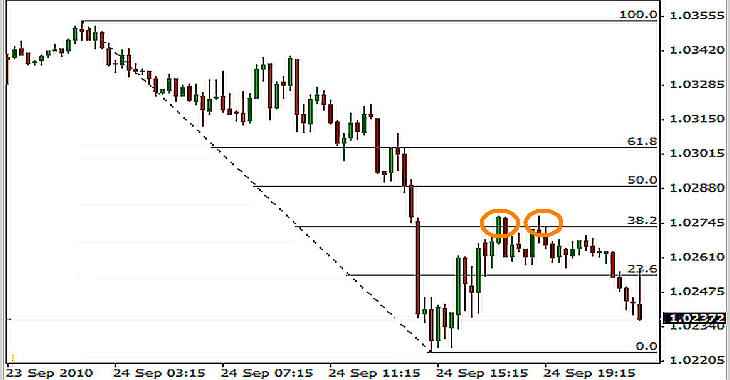

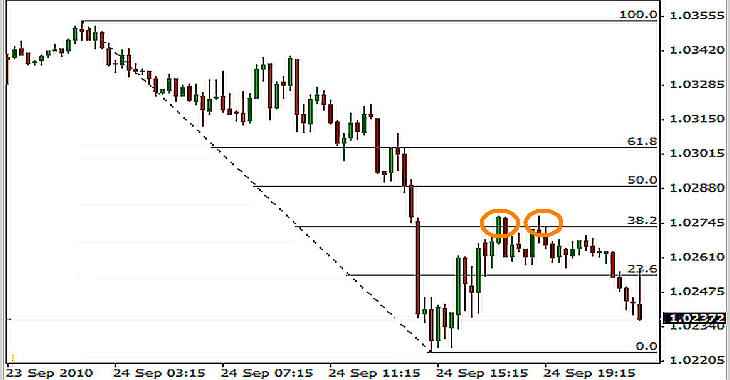

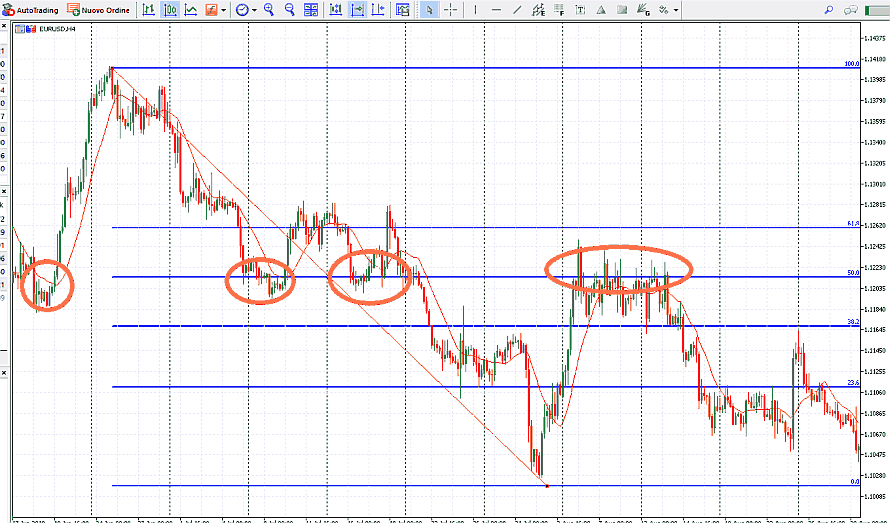

Queste ZONE cruciali (chiamate Fibonacci 23.6%, Fibonacci 39.2%, Fibonacci 50%, Fibonacci 61.8%) te le mostriamo subito sfruttando una delle più famose piattaforme di trading, ma poi ci torneremo tra poco…

Fonte grafica: piattaforma di trading

Se osservi l’andamento del prezzo nell’esempio sul grafico , potrai notare che in prossimità dei livelli di Fibonacci succede spesso che:

A) il prezzo ci rimbalza

B) se lo supera, spesso accelera ulteriormente.

Dal punto di vista operativo, per adesso ti evidenziamo che l’essenza del metodo Fibonacci è che quando il prezzo si avvicina a queste ZONE, un segnale di acquisto/vendita (che potrebbe giungerci da indicatori tecnici, trendlines o pattern) risulta rafforzato.

Il metodo Fibonacci ci aiuta quindi a prendere delle decisioni MOLTO più efficaci.

_

I presupposti del metodo Fibonacci

Per spiegarti bene come funzionano i ritracciamenti del metodo Fibonacci, dobbiamo fare una premessa.

I prezzi di qualsiasi asset non si muovono mai secondo un percorso lineare, ma passano attraverso continue oscillazioni.

Osserva in proposito questo screenshot, dove si vede l’andamento ballerino del prezzo: sale, scende, risale, sembra fermarsi, poi riparte.

_

Come vediamo nell’immagine su , anche durante una fase di trend capitano momenti in cui il prezzo può tornare temporaneamente indietro (si parla di ritracciamento)… ma poi magari torna di nuovo a muoversi coerentemente col trend.

Visto questo andamento un po’ ballerino, sarebbe importantissimo riuscire a prevedere nel modo più accurato possibile quando succederà che il prezzo – dopo una fase di ritracciamento – invertirà di nuovo la rotta per riprendere il trend.

Questo è lo scopo per cui si usa il metodo Fibonacci.

I requisiti per applicare questa strategia

Partiamo subito dicendoti una cosa fondamentale: il requisito essenziale del metodo Fibonacci è l’ESISTENZA DI UN TREND.

Infatti come vedremo a breve, solo in presenza di un trend possiamo disegnare i ritracciamenti e utilizzarli con efficacia.

In proposito ti facciamo rivedere l’immagine che mostra i livelli di Fibonacci per un asset che si trova in fase di trend discendente.

Fonte grafica: piattaforma di trading

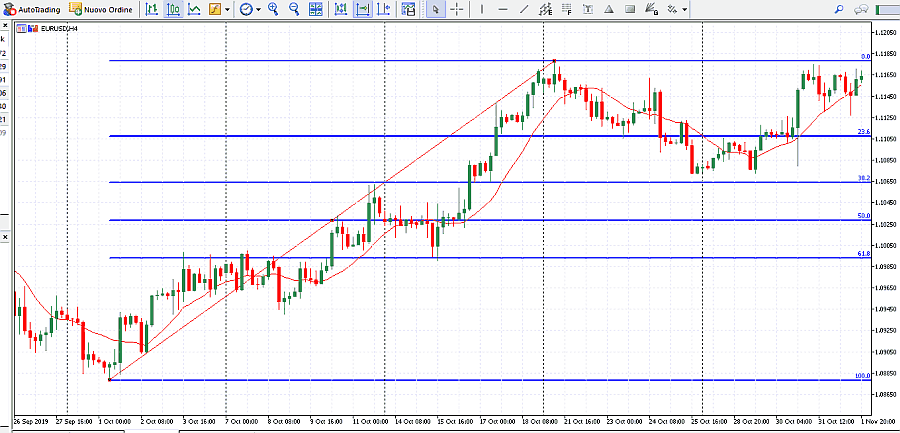

Riguardo al TIMEFRAME, l’utilizzo può essere fatto su breve termine, medio termine e anche lungo termine (da evitare però i timeframe molto ridotti, perché riduce l’affidabilità di questo strumento).

Il nostro suggerimento è tracciare i livelli di Fibonacci usando un grafico daily o almeno H4 e poi passare a timeframe inferiori per trarre indicazioni più accurate su come agire concretamente.

Adesso vediamo come…

Guida al metodo di Fibonacci:

1) Disegnare i livelli di ritracciamento

Fatte le necessarie premesse, procediamo con il nostro discorso su questa strategia.

Come abbiamo già detto, i livelli di ritracciamento si disegnano a partire da un trend dominante. Quindi la prima cosa da fare è identificare un trend e trovarne i suoi estremi (ovvero minimo e massimo).

Identificati i massimi e minimi, sulla nostra piattaforma faremo così:

a) In caso di TREND RIALZISTA cliccare sul minimo e trascinare la linea verso il massimo. A quel punto la nostra piattaforma traccerà automaticamente diverse linee parallele orizzontali che si dispongono in punti precisi del grafico in corrispondenza del nostro trend: 23.6%, 38.2%, 50%, 62.8%, 76.4%.

Possiamo vederlo grazie alla piattaforma di investimento .

b) In caso di TREND RIBASSISTA facciamo lo stesso procedimento, ma al contrario. Infatti dobbiamo cliccare sul massimo e trascinare la linea verso il minimo.

Da questi due punti partiranno le linee-livello 100% e 0% di Fibonacci.

Ecco un altro esempio…

Fonte grafica: piattaforma di trading

Adesso che abbiamo visto come si disegnano, vediamo come si usano concretamente i livelli di Fibonacci…

Guida al metodo di Fibonacci:

2) Usare il ritracciamento come supporto/resistenza

Il modo più comune di utilizzare il metodo Fibonacci è considerare i suoi livelli come supporti e resistenze.

Quando disegniamo sul nostro grafico i ritracciamenti, in pratica abbiamo disegnato dei livelli di riferimento: quando il prezzo ci si avvicina, deve scattarci subito un campanello d’allarme.

Esattamente come accade per i classici supporti e resistenze.

Infatti il prezzo potrebbe sbatterci contro e riprendere il trend, oppure potrebbe rompere il livello e proseguire la sua corsa contro-trend (ricordiamo che la preferenza va data sempre alle operazioni a favore di trend: mai andare contro-trend, a meno che non ci siano segnali molto molto evidenti).

_

_

Ma in una situazione come quella che vediamo sul broker , come si può capire se ci sbatterà contro oppure proseguirà la sua corsa?

Il metodo Fibonacci da solo non basta a dircelo, per cui dobbiamo chiedere aiuto ad altri strumenti dell’analisi tecnica: trendlines, pattern, indicatori, ecc.

Vediamo qualche esempio…

…utilizzo assieme alle trend-line dinamiche

Uno dei modi più semplici per cercare conferme alla rilevanza di un livello di Fibonacci, è vedere se esso coincide con i livelli di resistenza/supporto generati da semplici trendline dinamiche.

Come abbiamo fatto finora, sfruttiamo ancora la piattaforma di per vedere un esempio concreto…

Come vediamo il prezzo si trova in prossimità del ritracciamento di Fibonacci (23.6%) e allo stesso tempo in corrispondenza di una resistenza dinamica già testata diverse volte in passato. Punti cioè dove il prezzo è sbattuto ed è poi tornato indietro.

In questo caso abbiamo più di un motivo di ritenere che il prezzo possa nuovamente essere respinto da questo livello.

…utilizzo assieme a massimi/minimi già testati

Un altro modo per ricavare indicazioni su cosa potrà accadere in prossimità di un livello di Fibonacci, è vedere se quel livello di prezzo in passato è già stato testato dal mercato.

Cerchiamo cioè se un livello di Fibonacci coincide con un massimo (o minimo) importante visto in precedenza, ovvero un livello di prezzo sul quale il mercato è già rimbalzato. In questo caso potremmo aspettarci un nuovo rimbalzo in prossimità di quella zona.

Ecco qui sotto un interessante esempio della situazione appena descritta, sulla MetaTrader del broker .

In questo caso vediamo come nel pieno di un forte ritracciamento, è stato raggiunto il 50,0% di Fibonacci, in una zona di prezzo che era stata testata già 3 volte nel recente passato, in qualità di supporto. Stavolta agisce invece come resistenza, e il prezzo rimbalza su di essa riprendendo con forza la corsa in direzione del trend primario (ribassista).

…utilizzo assieme all’analisi dei candlestick

Ecco un altro modo interessante di sfruttare il metodo Fibonacci.

Come sappiamo, quando le candele si dispongono con una certa forma e in una certa sequenza generano delle “configurazioni” che ci mandano dei messaggi rialzisti o ribassisti (si parla di PATTERN TRADING).

Anche questo tipo di analisi può tornarci utile, se tali configurazioni si presentano in prossimità dei livelli di Fibonacci.

Per chiarire il concetto ci aiutiamo con un esempio che andiamo a spiegare…

Vediamo la parte sinistra della figura…

In questo caso il trend primario dal quale abbiamo disegnato Fibonacci è ribassista. Ad un certo punto c’è una correzione che spinge i prezzi fino al 38.2%, che è il secondo livello di probabile tensione dei prezzi.

Di solito le rotture dei livelli di resistenza (o supporto) dovrebbero innescare molta volatilità visto che si scatena l’interesse dei trader, e inoltre dovrebbero presentarsi candele con chiusure sui massimi (o minimi) che indicherebbero forte spinta al rialzo. Elementi che in questo caso non si vedono.

Infatti nel nostro caso la volatilità in generale si sta riducendo.

La violazione del livello inoltre avviene con una candela a bassa volatilità (e con una upper shadow più estesa della lower shadow); a inoltre la candela successiva è ribassista con volatilità a favore di trend ribassista.

Insomma, ci sono diversi segnali che fanno pensare che i trader rialzisti stiano perdendo la battaglia e che il ritracciamento si sia esaurito e possa ricominciare la marcia del trend ribassista.

Cosa che infatti avviene, come si può vedere nella parte destra del grafico.

…utilizzo assieme a indicatori tecnici

Un altro modo di utilizzare il metodo Fibonacci è adottare una strategia che prevede anche l’uso di un indicatore. Ad esempio possiamo sfruttare l’oscillatore stocastico (su timeframe brevi suggeriamo un settaggio lento 20,5,5) per verificare se in corrispondenza dei livelli otteniamo un segnale.

A) segnale di vendita: una candela di prezzo taglia il livello/resistenza e lo stocastico è in area ipercomprato

B) segnale di acquisto: una candela di prezzo taglia il livello/supporto e lo stocastico è in area ipervenduto.

Abbiamo zoommato sul grafico di , isolando solo ciò che accade in prossimità del livello Fibo 23,6%.

Ecco il nostro esempio concreto:

Come si vede, nei primi due casi effettivamente il prezzo va più o meno rapidamente nella direzione che credevamo (al ribasso, quindi a favore di trend). Nel terzo caso – contrassegnato dalla crocetta – lo stocastico non ci dà segnali e quindi non entriamo.

Nell’ultimo caso, sulla nostra piattaforma l’operazione suggerita andrebbe contro-trend (infatti Fibo l’abbiamo tracciato su un trend primario ribassista), per cui sarebbe stato sconsigliato farla. Ricordiamo infatti che il nostro obiettivo principale è cogliere il momento in cui il prezzo riprende a marciare a favore di trend subito dopo un ritracciamento.

Questo tipo di considerazioni possono essere fatte anche usando altri indicatori. Ad esempio ADX (Average Directional Index), MACD, Supertrend, ecc.

Il livello 61.8

Tra tutti i livelli di Fibonacci, ce n’è uno particolarmente importante. Fibonacci infatti dava grande rilevanza al numero 0.618 (cui corrisponde proprio il livello 61.8) che definiva “numero aureo”.

Per quello che ci interessa in ottica di trading, l’uscita del prezzo da quest’area ci fa propendere per un possibile cambio del trend in corso piuttosto che di un semplice ritracciamento.

Metodo di Fibonacci per impostare Stop Loss/Take Profit

Sappiamo tutti che nel trading è FONDAMENTALE prevedere dei punti di uscita dai trader per arginare le perdite (Stop Loss) così come fissare dei target di prezzo per le proprie operazioni (Take profit).

Chi non li utilizza quasi sempre va incontro a un azzeramento del proprio capitale.

Proprio Fibonacci può essere di aiuto per definire tanto gli stop loss che i take profit.

Vediamo come…

Stop Loss con Fibonacci

Siamo abituati a pensare che lo Stop Loss sia “semplicemente” il livello massimo di perdita accettabile, cioè a vederlo come una misura puramente “economica”. Per questo molti trader lo fissano come una predeterminata quantità di pips/punti che reputano accettabile perdere.

In realtà la logica dello Stop Loss è un’altra: è il punto in cui la nostra previsione iniziale è definitivamente smentita, per cui occorre uscire dal mercato per evitare guai peggiori.

Quando è che si può dire che la nostra previsione è stata smentita? Fibonacci ci dà una grossa mano, vediamolo con l’aiuto di una immagine da …

In questo grafico ci troviamo nella situazione in cui dato un trend primario ribassista, il prezzo ha ritracciato fino a aggiungere a testare il livello 38.2%. Immaginiamo che la nostra previsione sia che il prezzo rimbalzerà su questo livello e tornerà a scendere.

Adesso dobbiamo porci la domanda cruciale: c’è un momento in cui potremo eventualmente dire che la nostra previsione è sbagliata e che dobbiamo uscire dal trade?

Nell’esempio su , potremmo già dirlo se ad esempio il prezzo supera il 38.2% e arriva a testare quota 50%.

Questo potrebbe quindi essere il nostro Stop Loss.

Altri ancora preferiscono fissare lo Stop Loss al subito sotto al minimo del punto di ritracciamento (nel caso di trend primari rialzisti) oppure subito sopra al massimo del punto di ritracciamento (nel caso di trend primari ribassisti).

Rifacendoci all’immagine, in questo caso lo SL andrebbe messo poco sopra la candela che ha rotto il livello 38.2%.

Tuttavia si può seguire anche un altro principio.

Così come per fare le previsioni utilizziamo il ritracciamento di Fibonacci assieme a trend lines, candlestick e indicatori, anche per trovare uno stop loss possiamo usare una logica analoga.

Se ad esempio tra il livello attuale (nell’esempio 38.2%) e quello che smentisce la nostra previsione (50%) si posizionano altri livelli chiave di prezzo – come ad esempio delle resistenze significative già testate in passato – potremmo usare questi come nostro livello di StopLoss.

Infatti la logica rimane sempre la stessa: se questo livello chiave viene oltrepassato, allora abbiamo già un elemento valido per sostenere che la nostra previsione ribassista probabilmente era scorretta. Per cui meglio uscire in fretta dal mercato…

Take Profit con Fibonacci

Anche per i Take Profit si può sfruttare alla grande il lavoro di Fibonacci, in due modalità differenti.

Per calcolare il nostro target infatti utilizziamo le espansioni e le estensioni di Fibonacci, a seconda che il prezzo si muova riprendendo la marcia in trend (in questo caso sfrutteremo le espansioni) oppure che i ritracciamenti si protraggano fino a configurare un nuovo trend opposto a quello primario (in questo caso sfrutteremo le estensioni).

LE ESPANSIONI consistono in livelli disegnati oltre il livello standard del 100%, che proiettano aree di uscita quando il prezzo si muove in direzione del trend primario e supera lo swing high/low originario. In effetti a pensarci bene se noi riteniamo che il trend primario è ancora vivo ed ha subito solo una fase di ritracciamento temporanea, implicitamente stiamo dicendo che quando esso ripartirà potrebbe superare il suo precedente picco (massimo/minimo a seconda dei casi).

Le espansioni maggiori di Fibonacci sono: 61.8%, 100%, 161.8%, 261.8% (eventualmente altri possono essere inseriti manualmente, come nel nostro esempio dove compaiono anche il 127.2 e 138.2). Esse rappresentano le potenziali aree target del prezzo che continua la marcia in trend.

Ecco i livelli di espansione sulla piattaforma del broker .

Come tracciare le espansioni sulla MT4? Si clicca sullo strumento chiamato appunto “espansioni Fibonacci” e poi bisogna tracciare l’espansione partendo dal punto di origine del trend primario (massimo o minimo che sia) fino all’estremo opposto; poi occorre posizionare il “terzo punto” sul picco raggiunto dal ritracciamento. Questo proietterà automaticamente i livelli di espansione sul grafico

LE ESTENSIONI. Se il prezzo una volta che ha ritracciato continua a marciare contro il trend primario, alla fine potrebbe arrivare a superare tutti i livelli di Fibonacci e sfondare anche il muro del 100%. In questo caso è evidente che siamo di fronte a un nuovo trend opposto a quello precedente.

A questo punto per fissare dei target di prezzo possiamo usare i livelli di “estensione”, i più noti sono 138.2%, 150%, 161.8%, 200%, 261.8% e 423.6% (da notare che 150 e 200 non sono realmente indicati da Fibonacci, ma sono incluse su molte piattaforma perché considerate dal mondo del trading come aree psicologicamente rilevanti).

Ecco un esempio sulla MetaTrader del broker .

DOVE FISSARE IL NOSTRO TARGET PRICE? Ogni livello di espansione o estensione va monitorato con attenzione ma non deve essere considerato un supporto o una resistenza in senso stretto. La scelta riguardo al proprio obiettivo va fatta in base a:

1) l’appetito di rischio del trader

2) il vigore con cui il trend avanza (Se è un trend blando, allora è meglio essere più prudenti)

3) la profondità del precedente ritracciamento (se è stato profondo giungendo fino al 50% o 61.8%, allora bisogna essere più cauti riguardo al proprio target)

Può essere saggio ragionare “a scalini”: fissare cioè un obiettivo ed una volta che stiamo per raggiungerlo non uscire dal mercato, ma spostare il Take Profit sul un “target di secondo livello” (assicurandoci di spostare anche lo Stop Loss della stessa identica misura). In questo modo non ci precludiamo la possibilità di cavalcare ulteriormente il profitto, ma al tempo stesso ci cauteliamo nel caso in cui il mercato cambi direzione e cominci ad erodere i nostro guadagno.

Archi, Fan e Time Extension di Fibonacci

Oltre ai classici livelli di Fibonacci disegnati come linee orizzontali, ci sono altre versioni che seguono gli stessi principi e la stessa logica vista finora, ma utilizzano un modo differente di rappresentare i livelli.

Archi di Fibonacci

Anche gli archi (come abbiamo visto per i ritracciamenti) disegnano delle zone sensibili di prezzo a seguito di un trend che ritraccia. Gli archi saranno rivolti verso l’alto in caso si sia utilizzato un rialzo, verso il basso invece in caso si sia utilizzato un ribasso.

Anche in questo caso la fuoriuscita dei prezzi dal terzo arco (quello quindi del 61.8%) rappresenta un’indicazione di inversione della tendenza dominante molto forte. In pratica potremmo essere di fronte a una inversione di trend.

Fan Line di Fibonacci

Le Fan Line di Fibonacci richiamano uno strumento molto noto, ovvero il ventaglio di Gann. In questo caso per tracciare il ventaglio si usa la successione di Fibonacci. La Fan hanno una distanza proporzionale in termini dei livelli di Fibonacci, utilizzando i livelli di 38.2%, 50% e 61.8%.

Time Extension di Fibonacci

L’applicazione della serie di Fibonacci in questo caso è molto differente dalle precedenti. Infatti viene utilizzata per fare delle proiezioni non sul comportamento del prezzo bensì identificando gli intervalli temporali (a partire da due punti di svolta A-B consecutivi) in prossimità delle quali è possibile un cambiamento significativo sulla tendenza dei prezzi (inclinazione, direzione, pausa). Queste linee verticali sono le “Time Zones”.

Anche in questo caso occorre usare altri indicatori/oscillatori a sostegno di questo strumento.

Conclusioni

Abbiamo visto quanto la serie di Fibonacci possa essere versatile se applicata al trading. La strategia fondata su Fibonacci risulta molto efficace, anche se non è semplice applicarla con cura (a partire dalla stessa individuazione corretta del trend primario). Basta un solo errore per far sprofondare l’intero impianto di ipotesi che si possono fare, e di conseguenza falsare i risultati che potremmo ottenere.

Il consiglio essenziale è non utilizzare mai gli strumenti della serie Fibonacci da soli, ma congiuntamente a indicatori di trading, studio delle candele, dei supporti e resistenze e quant’altro possa essere utile a renderlo ancora più efficace.

Buon trading!