Il 18 settembre 2024, la Federal Reserve ha effettuato il primo taglio dei tassi di interesse in quattro anni, riducendo il tasso di mezzo punto percentuale come risposta al raffreddamento dell’inflazione e al rallentamento del mercato del lavoro (inoltre il “dot plot” del FOMC indica la possibilità di altri 50 punti base di tagli entro la fine dell’anno). Questa decisione sembra scongiurare definitivamente il pericolo di una “hard landing” dell’economia americana, indirizzandola verso un atterraggio morbido.

Uno scenario di questo tipo significa essenzialmente che l’economica rallenta abbastanza da domare l’inflazione, ma senza finire in una vera e propria recessione.

Ciò porta grandi benefici soprattutto ad alcuni settori, come ad esempio quello immobiliare. In tal senso andrebbe considerato l’Vanguard Real Estate ETF (VNQ).

Perché il settore immobiliare può beneficiare di una soft landing? Con i tassi di interesse che si stabilizzano, gli oneri finanziari diventano più prevedibili. Questo spinge la domanda di immobili residenziali e commerciali.

Non è un caso che, a partire dall’estate – ossia da quando è diventato certo l’inizio dei tagli da parte della FED – a Wall Street è partito un rally significativo del settore immobiliare, in rialzo di circa il 17%.

_

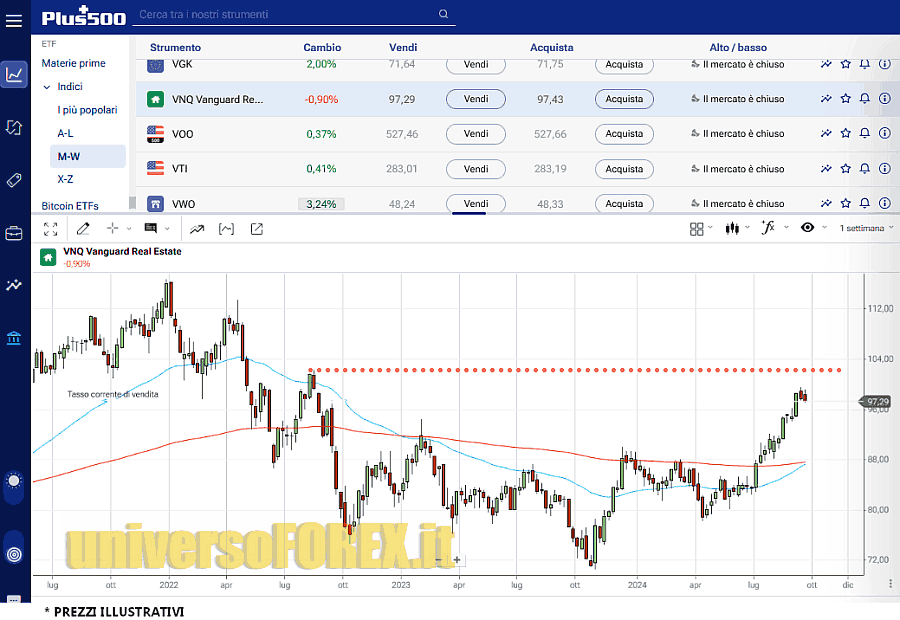

Il grafico settimanale di Vanguard Real Estate ETF (VNQ) evidenzia il forte up-trend cominciato nel periodo estivo. Il prezzo si sta avvicinando alla soglia psicologica di 100 dollari. Questo rende possibile una temporanea correzione per via delle prese di profitto.

C’è una cosa che però vogliamo sottolineare, osservando il grafico sulla piattaforma di investimento Plus500 CfD. Sta per avvenire la “croce d’oro“, ossia la Ema50 sta portarsi oltre la Ema200, e questo solitamente innesca un messaggio fortemente rialzista.

Se davvero così fosse, Vanguard Real Estate ETF (VNQ) potrebbe portarsi presto a ridosso della resistenza verso quota 103, il massimo da agosto 2023.

| Broker | Asset disponibili | Deposito MINIMO | Note rilevanti | Recensione Broker | Inizia a fare Trading |

|---|---|---|---|---|---|

| CFD su: azioni (oltre 1000), ETF, Indici, Forex, Commodities, Criptovalute, Opzioni | 100 euro | Accetta PostePay e PayPal DEMO GRATIS illimitato Spread estremamente competitivi Disponibili Opzioni CFD CFD su valute, azioni, indici, etf, cryptovalute Strumenti avanzati per il risk management | Recensione Plus500 | Visita 82% di conti di investitori al dettaglio perdono denaro a causa delle negoziazioni in CFD con questo fornitore. Valuti se può permettersi di correre questo alto rischio di perdere il proprio denaro |

| Azioni (610), OpzioniFX (43), Forex (50), Indici (23), ETF (25), Bond (2), Criptovalute (14), Commodities (20) | 100 euro | Conti con spread fissi a partire da 0,9 pip Ammesso lo SCALPING Disponibili Opzioni Vanilla Servizio di copy trading Piattaforma per il trading automatico ZuluTrade | Recensione AvaTrade | Visita |

| Azioni (1800+), Indici (42), ETF (122), Forex (49), Criptovalute (25), Commodities (22) | scelta libera | Piattaforma innovativa xStation Oltre 5800 asset disponibili (forex, azioni, indici, commodities, ETF, crypto) Trading su Azioni/ETF Reali a 0% commissioni Servizio Market Updates e Idee di trading Trading su Azioni Frazionate SCALPING consentito WEBINAR GRATUITI (vedi calendario) | Recensione XTB | Visita 69-83% dei conti degli investitori retail perde denaro negoziando CFD con questo broker |

| Azioni (2900+), Indici (15), ETF (260), Forex (49), Criptovalute (70), Commodities (30) | 100 $ | Inventore e leader del Copy Trading Accetta PayPal Programma Popular Investor per ottenere vantaggi quando si viene copiati da altri utenti Social trading Investimenti nei Copy Portfolio Conto demo gratis Diversi tipi di investimenti sulle cryptovalute | Recensione eToro | Visita 51% dei conti degli investitori retail perde denaro negoziando CFD con questo broker |

| Azioni (oltre 200 titoli), Forex (oltre 60 coppie), Indici, Materie prime, ETF, Criptovalute, Bond, Blends | 100 euro | 1) Grafico live di TradingView con oltre 400 strumenti e riconoscimento dei pattern 2) Servizio Trading Insights 3) Accetta PAYPAL | Recensione Markets.com | Visita 74,2% dei conti degli investitori retail perde denaro negoziando CFD con questo broker |

| Azioni (500+), Forex, Indici (19), Bund (3), Criptovalute, Commodities (11) | 100 euro | Piattaforma professionale JForex Conto ECN con accesso diretto al mercato Spread ultra-ridotti a partire da 0.1 pips SCALPING consentito Stop loss garantiti, controllo dello Slippage | Recensione Dukascopy | Visita |

| Azioni (1200), Forex (57), Indici (18), Commodities (15) | 5 euro | 30+ Premi del settore Disponibile conto a ZeroSpread Disponibile Micro per negoziare microlotti (a importi contenuti) Segnali di trading SCALPING consentito Zero commissioni: spese di trasferimento a carico del broker | Recensione Xm.com | Visita |