Cosa si intende per broker ECN? E che cosa è un broker STP? Che differenza c’è tra l’uno e l’altro?

In questo approfondimento te lo spiegheremo utilizzando anche degli esempi concreti, per farti comprendere i vantaggi e gli svantaggi nell’operare con broker ECN, STP oppure MARKET MAKER.

Ti faremo anche dei nomi molto famosi di alcuni broker, specificando a che categoria appartengono (vedremo che ognuna ha i suoi vantaggi e svantaggi).

Ti sottolineiamo sempre che, a prescindere dal tipo di operatore che sceglierai, è importante che si tratti di un broker autorizzato dalla Consob, la nostra Authority dei mercati finanziari.

Broker Dealing desk e No Dealing Desk

In base a come operano, i broker si dividono in due categorie:

1) DEALING DESK (o MARKET MAKER), sono quelli che stabiliscono il prezzo di acquisto/vendita di un asset, basandosi su quello di mercato, al quale applicano una “correzione”: in pratica il prezzo di acquisto è poco più alto di quello di mercato, mentre il prezzo di vendita è poco più basso di quello di mercato (questi ritocchi di fatto sono il compenso per il broker, e solitamente l’unico costo per gli investitori).

Di questa categoria fanno parte operatori famosi come Plus500 CfD o Markets.com.

2) NO DEALING DESK, se non operano nessun tipo di intervento sui prezzi, ma agiscono come puro intermediario o quasi (nel senso che i prezzi di acquisto e vendita sono solo leggermente “ritoccati”, però a parte si pagano delle commissioni su ogni operazione di investimento).

I broker ECN e STP fanno parte di questa seconda categoria, dove ci sono nomi famosi come l’operatore svizzero Dukascopy, XTB e XM group.

Come opera un Market Maker

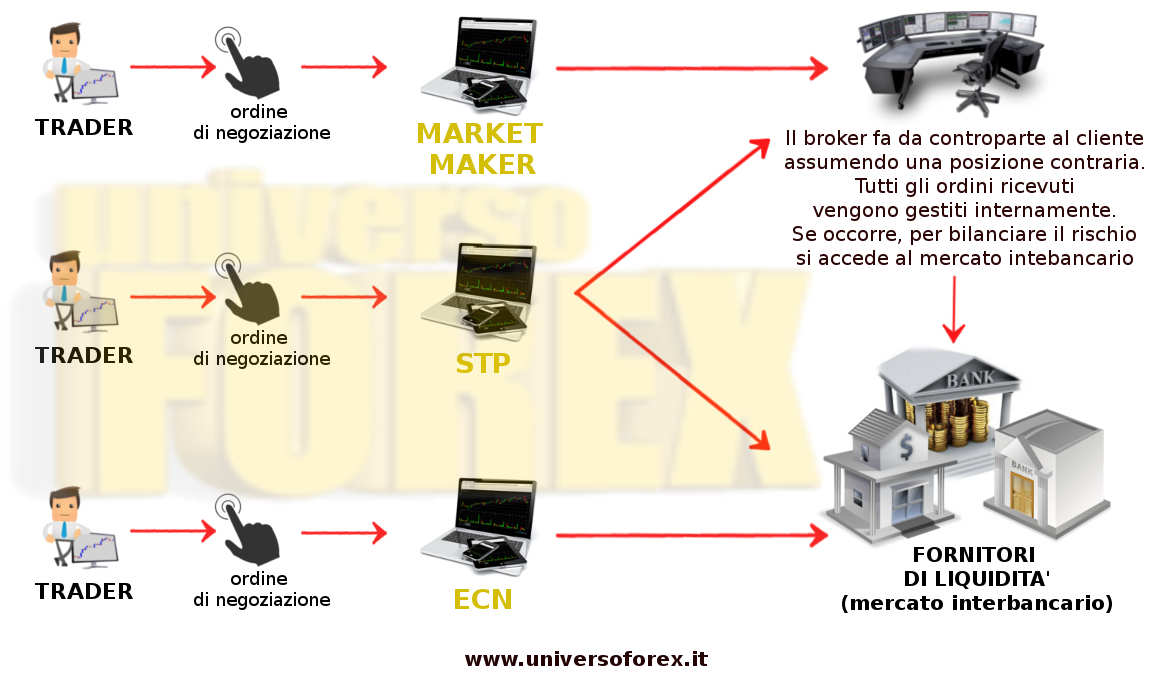

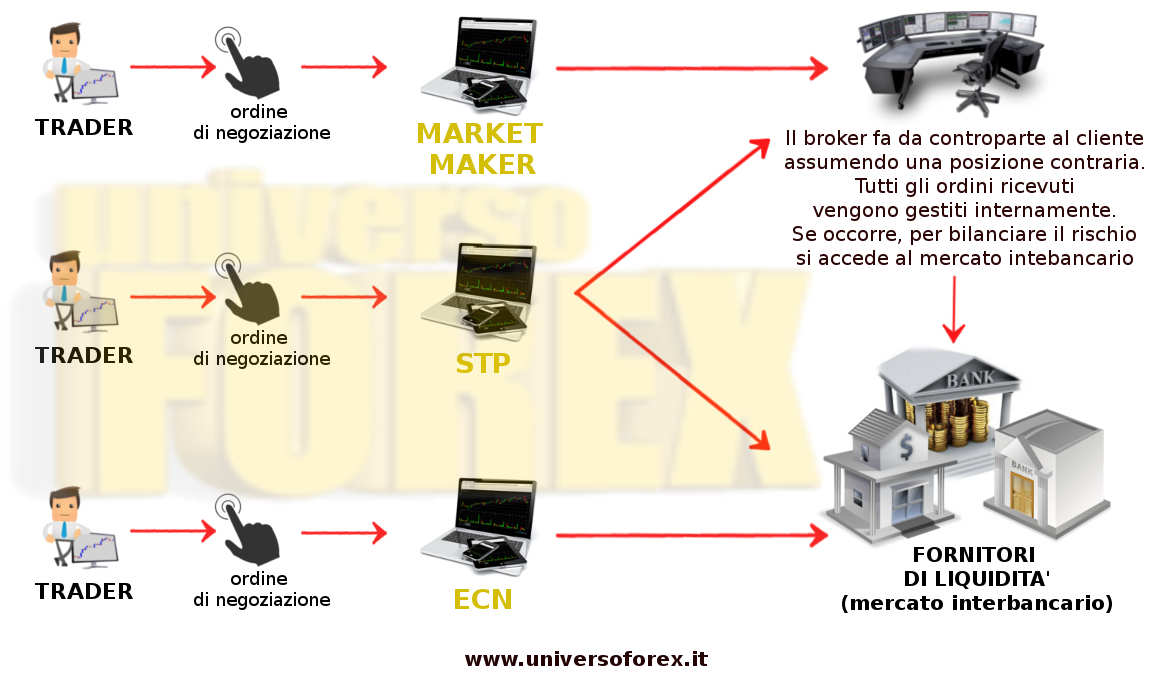

Per capire come operano concretamente i boker Market Maker da una parte, e i broker ECN/STP dall’altra, osserviamo questo grafico sottostante, perché ci aiuterà nella spiegazione.

Un broker MARKET MAKER non si pone come intermediario tra il trader e il mercato, bensì opera come se fosse lui stesso il mercato (da qui il nome “market maker”). Infatti riproduce quotazioni simili a quelle del mercato reale e quando riceve un ordine assume una posizione contraria, facendo da controparte al proprio cliente.

In pratica se voglio comprare, è il broker che fa da venditore. Se voglio vendere, il broker assume il ruolo di compratore.

L’intera massa di ordini che il broker MARKET MAKER riceve dai clienti viene gestita quasi tutta internamente: molte posizioni si compenseranno tra loro essendo di segno opposto, mentre per bilanciare i rischi di quelle restanti il broker può andare a sua volta sul mercato interbancario.

Il guadagno di un broker MARKET MAKER deriva per lo più dagli spread che applica ai trader (ossia quei ritocchi ai prezzi di acquisto/vendita di cui abbiamo parlato poco fa).

Chiaramente, più gli spread sono bassi e meglio è per il trader.

Broker ECN: significato

Qui cambia lo scenario. Riprendiamo l’immagine e andiamo a vedere…

Il termine ECN sta per “Electronic Communication Network” e indica una rete di comunicazione elettronica che coinvolge i fornitori di liquidità (principalmente banche), tutti collegati tra loro.

Il broker ECN fornisce ai propri clienti le chiavi di accesso a questa rete, e quindi un ACCESSO DIRETTO ai mercati interbancari.

Per questo motivo un broker ECN come Dukascopy è in grado di eseguire istantaneamente l’ordine del cliente attraverso il proprio network dando così la possibilità agli utenti di operare su grandi volumi anche in modalità automatizzata.

In sostanza il broker in questo caso non agisce più come “market maker” bensì fa solo da intermediario “puro”, passando cioè l’ordine del trader direttamente al mercato.

In questo caso i prezzi di acquisto/vendita sono molto simili a quelli di mercato, perché il guadagno del broker è generalmente con le commissioni sulle transazioni.

Broker STP: significato

Anche i broker STP appartengono alla categoria dei No Dealing Desk, ma si collocano su una via di mezzo tra le due precedenti ipotesi.

Prendono il nome dallo “Straight Through Processing“, che è un sistema che automatizza la trasmissione degli ordini rendendola più rapida.

I broker STP possono operare come fanno i Market Maker (facendo da controparte e gestendo poi gli ordini internamente), oppure possono passare gli ordini ai fornitori di liquidità come fanno gli ECN.

Un esempio di questo tipo è il broker XTB.

Anche in questo caso il guadagno del broker è generalmente con le commissioni sulle transazioni e/o con un mark-up sugli spread variabili del mercato interbancario.

Meglio Market Maker o ECN/STP?

Per rispondere a questa domanda va fatta una piccola precisazione “storica”. La guerra commerciale tra i broker ha fatto sì che si diffondesse la voce che i Market Maker facessero trading contro i propri clienti (dal momento che assumono loro il ruolo di venditore o compratore a seconda dei casi), mentre i No Dealing Desk fossero più leali e onesti.

In realtà è falso: la questione è che più semplicemente Market Maker ed ECN propongono due modi diversi di approcciare al mercato, con i relativi vantaggi e svantaggi per i clienti.

A tal proposito, adesso andremo a vedere proprio quali sono i pregi e difetti dei conti ECN…

Vantaggi dei conti ECN

1) Operare ai prezzi migliori possibili. Questo perché in ogni istante i broker ECN trasmettono i prezzi provenienti da più operatori di mercato, e i clienti possono visualizzare le quotazioni bid/ask migliori sulle loro piattaforme.

2) Spread ridottissimi. Quando vengono applicati, gli spread possono anche giungere verso lo zero sui cross più liquidi come EUR/USD, USD/JPY, GBP/USD e USD/CHF.

3) Quotazioni in genere più precise (frazioni di pips).

4) Esecuzione degli ordini praticamente istantanea.

5) Si possono adottare liberamente strategie di scalping.

6) Market depth. Significa che in ogni momento puoi sapere i volumi disponibili e a quali prezzi sono offerti, il che fa anche capire se nel mercato ci sia uno sbilanciamento dalla parte degli acquirenti o dei venditori.

Svantaggi dei conti ECN

1) Il peso delle commissioni che vanno opportunamente calcolate visto che sono legate ai volumi scambiati.

2) Rischio di ordini ineseguiti nel caso in cui sul mercato non ci sia una controparte disponibile. In tal caso si rischia di rimanere “con il cerino acceso in mano”. Questo discorso significa anche che gli Stop loss non sono garantiti, dal momento che altro non sono che un ordine come un altro che scatta ad un certo livello. Se non c’è nel mercato una controparte disposta a pagare quel prezzo, l’ordine stop loss non può essere eseguito.

3) Spread “impazziti”. In condizioni di mercato particolari gli spread possono diventare anche molto ampi (come quando vengono rilasciate delle news importanti oppure in momenti di bassa liquidità). Questo complica chiaramente l’aspetto economico delle operazioni.

4) Necessità di un capitale maggiore: anche se il broker ECN di solito lascia la scelta libera riguardo al deposito minimo, per via di costi e condizioni è necessario investire un capitale abbastanza robusto, generalmente più alto che con un market maker.

5) Leva finanziaria più bassa.

Vantaggi dei conti MARKET MAKER

1) ZERO commissioni. Dal momento che il guadagno del broker è frutto della spread, un operatore di questo tipo non applica commissioni.

2) Spread stabili, anche se più ampi. Gli spread sono generalmente più ampi rispetto ai broker ECN, perché in sostanza è quello su cui guadagnano i broker market maker. Tuttavia, sono anche più stabili e raramente hanno grosse fluttuazioni.

3) Necessità di un capitale minore. Il deposito minimo con un broker maker di solito è fissato a 50, 100 o massimo 200 euro.

4) Rischio quasi assente di ordini ineseguiti. Dal momento che il broker si propone come controparte dell’operazione, non c’è alcun rischio che il trade non si concluda.

5) Leva finanziaria più alta.

Svantaggi dei conti MARKET MAKER

1) I prezzi di acquisto/vendita non sono quasi mai i migliori. Questo accade perché un broker Market Maker propone i “suoi” prezzi al trader. Anche s e questi sono ispirati ai prezzi reali di mercato, ne differiscono leggermente.

2) Spread più ampi, come abbiamo detto poco sopra.

3) Quotazioni meno precise.

4) Esecuzione degli ordini meno tempestiva.

5) Sono vietate le strategie di Scalping.

Stai davvero usando la migliore piattaforma di trading per le tue esigenze?

Esempi di conti ECN

Nella tabella di UNIVERSOFOREX che mette a confronto le proposte dei vari broker, potete trovare gli esempi di alcuni broker che propongono conti ECN, come ad esempio Dukascopy.

Ci sono anche broker STP, come ad esempio XM group.

Buon trading!

| Broker e piattaforma | Deposito MINIMO | Note rilevanti | Recensione Broker | Inizia a fare Trading |

|---|---|---|---|---|

XTB (XStation) | scelta libera | Piattaforma innovativa xStation Oltre 5800 asset disponibili (forex, azioni, indici, commodities, ETF, crypto) Trading su Azioni/ETF Reali a 0% commissioni Servizio Market Updates e Idee di trading Trading su Azioni Frazionate SCALPING consentito WEBINAR GRATUITI (vedi calendario) | Recensione XTB | Visita69-83% dei conti degli investitori retail perde denaro negoziando CFD con questo broker |

Dukascopy (JForex, MetaTrader) | 100 euro | Piattaforma ultrainnovativa JForex Conto ECN con spread ridotti a partire da 0 pips SCALPING consentito Stop loss garantiti, controllo dello Slippage | Recensione Dukascopy | Visita |

Markets (MarketsX e MetaTrader) | 100 euro | 1) Grafico live di TradingView con oltre 400 strumenti e riconoscimento dei pattern 2) Servizio Trading Insights 3) Accetta PAYPAL | Recensione Markets.com | Visita 74,2% dei conti degli investitori retail perde denaro negoziando CFD con questo broker |

PLUS500 (Webtrader +500) | 100 euro | SPREAD ESTREMAMENTE COMPETITIVI Disponibili Opzioni CFD Accetta PostePay e PayPal DEMO GRATIS Strumenti avanzati per il risk management | Recensione Plus500 | Visita 82% di conti di investitori al dettaglio perdono denaro a causa delle negoziazioni in CFD con questo fornitore. Valuti se può permettersi di correre questo alto rischio di perdere il proprio denaro |

XM group (Metatrader) | 5$ | Disponibile conto a ZeroSpread Segnali di trading SCALPING consentito Zero commissioni: spese di trasferimento a carico del broker | Recensione Xm.com | Visita |

AvaTrade (AvaTrader, Metatrader) | 100 euro | Disponibili Opzioni Vanilla SCALPING consentito Servizio di copy trading Piattaforma per il trading automatico Conti con spread fissi a partire da 0,9 pip | Recensione AvaTrade | Visita |